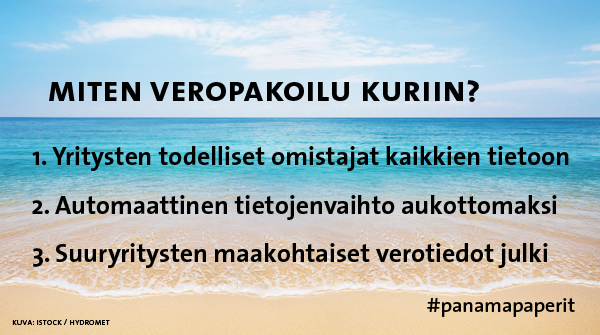

Panama Papers -tietovuodon paljastukset ovat skandaali mutta eivät yllätys. Vuoto tuo esiin yksityiskohtia järjestelmästä, jonka mekanismit tunnetaan hyvin.EU-maiden on arvioitu menettävän aggressiivisen verosuunnittelun vuoksi jopa 1 000 miljardia euroa vuodessa, kehitysmaiden noin 200 miljardia. Verosuunnittelun lisäksi tiukan pankkisalaisuuden valtioihin vetävät rahanpesu ja korruptio.Suomi tunnetaan korkean läpinäkyvyyden ja hyvän hallinnon maana, ja kansainvälisen veronkierron estäminen on yksi hallituksen veropoliittisen linjauksen prioriteeteista.Pääministeri Juha Sipilän (kesk.) hallitus ei ole kuitenkaan toiminut verovälttelyn pysäyttämiseksi. Suomi on päinvastoin jarruttanut EU:n yrityksiä tilkitä veropakoa ja suhtautunut kriittisesti esimerkiksi yhteiseen veroparatiisilistaukseen. Jarruttelu on kohtalokasta sekä Suomen veropohjalle että kansainvälisen verojärjestelmän oikeudenmukaisuudelle.Hallituksella on tänä keväänä mahdollisuus näyttää EU-politiikallaan, että se on sitoutunut pysäyttämään veropaon. EU:ssa neuvotellaan komission tammikuussa esittelemän veronkierron vastaisen toimenpidepaketin tulevaisuudesta. Pakettiin kuuluu direktiivi, jolla voitaisiin hillitä esimerkiksi pöytälaatikkoyhtiöiden käyttöä verosuunnittelussa laskemalla niissä kirjattu voitto emoyhtiön veropohjaan.Suomen tulee edistää EU:ssa maakohtaisten verotietojen julkisen raportoinnin vaatimista suuryrityksiltä. Raportointi auttaa paljastamaan esimerkiksi tilanteet, joissa voittoja on siirretty veroparatiiseihin verojen välttämiseksi siinä maassa, missä voitot ovat tosiasiassa syntyneet. Tehokas ja oikeudenmukainen raportointi koskisi kaikkia monikansallisia yrityksiä, joiden liikevaihto on yli 40 miljoonaa euroa vuodessa ja kattaisi niiden kaikki toimintamaat eritellysti.OECD:n piirissä kehitettyä viranomaisten välistä automaattista verotietojen vaihtoa on myös tehostettava. Kaikki valtiot eivät osallistu vaihtoon, eikä tietojen panttaamisesta seuraa sanktioita.Anonyymit yhtiöt ovat osa ongelmaa. Salaisuusvaltioissa yrityksiä perustetaan välikäsien nimissä, ja todellinen omistaja jää piiloon. Suomessa on keskusteltu pörssiosakeomistusten säilyttämisestä julkisina. Britannia, Norja ja Tanska ovat jo sitoutuneet perustamaan julkisen rekisterin, jossa tiedot yritysten todellisista hyödynsaajista ovat kansalaisten saatavilla.Läpinäkyvyyden lisääminen on ainoa tapa kitkeä verovälttelyä, korruptiota ja rahanpesua.Kansallisella tasolla voidaan puuttua myös rahoituslaitosten veroparatiiseissa tarjoamiin palveluihin. Pankeilla on selonotto- ja ilmiantovelvollisuus. Niiden on selvitettävä tavanomaisesta poikkeavan liiketoimen tarkoitus ja tehtävä tarvittaessa ilmoitus rahanpesun selvittelykeskukselle.Finanssivalvonnalla on oikeus määrätä rikkomuksista sanktio. On syytä selvittää, voisiko Finanssivalvonnalla olla vahvempi rooli veronkierron torjunnassa.Kirjoitus on julkaistu Helsingin Sanomissa 6.4.2016

Suomen pitää tehdä enemmän veropaon estämiseksi

Pääministeri Juha Sipilän hallitus ei ole toiminut verovälttelyn pysäyttämiseksi. Suomi on päinvastoin jarruttanut EU:n yrityksiä tilkitä veropakoa ja suhtautunut kriittisesti esimerkiksi yhteiseen veroparatiisilistaukseen.

Teksti: Lyydia Kilpi