Tällä viikolla julkisuuteen tuli Finnwatchin selvityksen myötä skandaali: rahastoyhtiö, johon Finnfund on sijoittanut kehitysyhteistyövaroja, on vältellyt veroja niin Suomessa, Luxemburgissa kuin Malesiassa. Korkokikkailulla, aggressiivisen verosuunnittelun klassikkotekniikalla, on tärkeä rooli järjestelyssä.

Rahastoyhtiö Dasos Capital oli tehnyt Luxemburgin viranomaisten kanssa salaisen sopimuksen, joka takasi, että yritys voi minimoida veronmaksun velkajärjestelyiden avulla. Sopimus olisi yhä salassa ilman parin vuoden takaista LuxLeaks-vuotoa, joka paljasti myös, että herttuakunta oli tarjonnut vastaavia etuuksia esimerkiksi McDonald’sille ja Fiatille.

Dasos Capitalin sopimus mahdollisti sen tytäryhtiön omistaman malesialaisen metsäyhtiön verotettavien voittojen kuihduttamisen. Voittoja siirrettiin Luxemburgiin perimällä yhtiöiden välisestä lainasta hurjaa yli 14 prosentin korkoa. Luxemburgissa verottaja otti voitoista vain ohuen siivun.

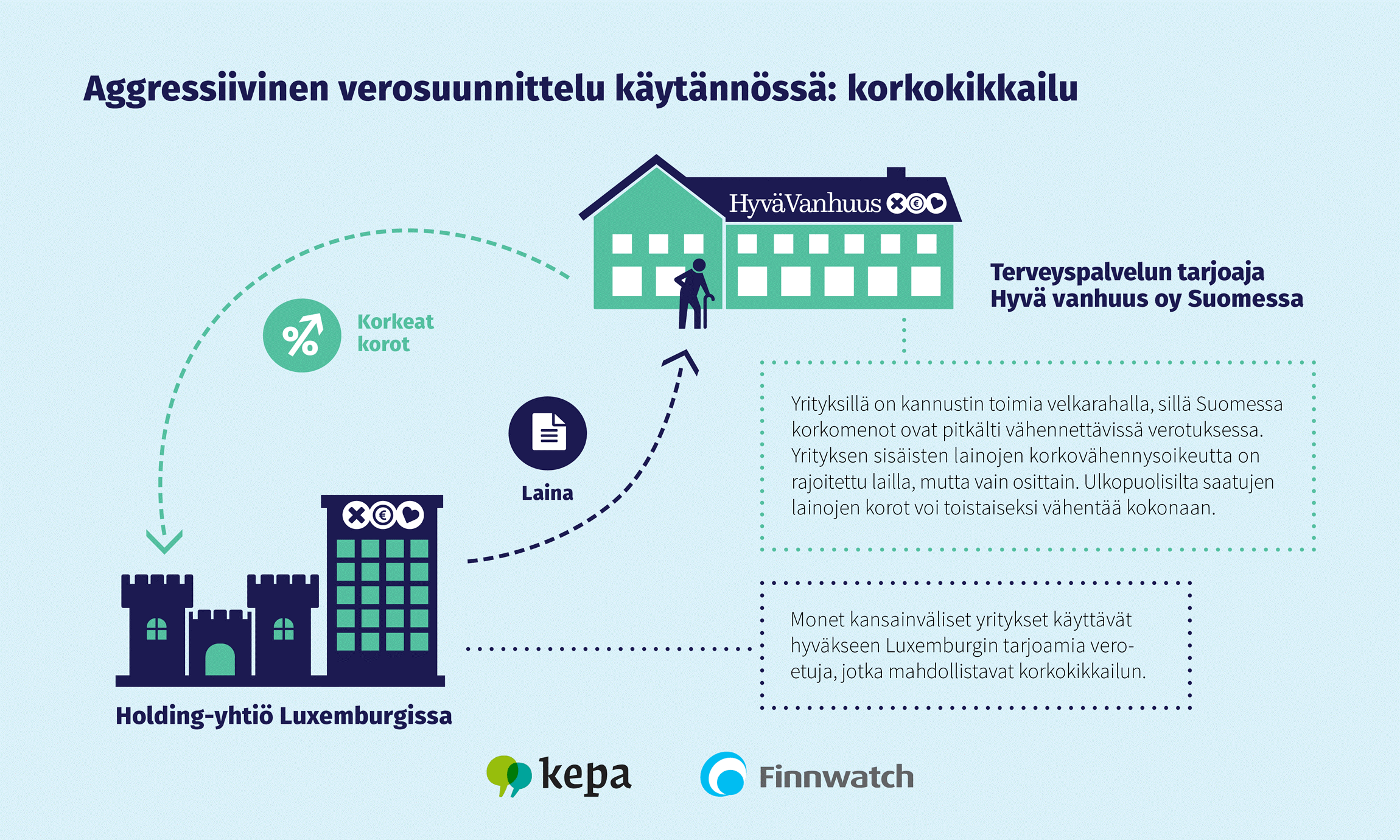

Korkokikkailu on yleistä Suomessakin. Korkojen vähennysoikeutta on rajattu konserninsisäisten lainojen kohdalla. Tytäryhtiö ei siis voi rajattomasti vähentää verotuksessa emoyhtiölle maksettuja korkoja. Käytäntö on kuitenkin osoittanut, ettei rajoitus ole riittävän tehokas. Suuren osan yrityksen sisäisistä korkomenoista voi yhä vähentää, ja pääomasijoittajat kiertävät rajoitusta järjestelemällä lainat niin, että ne annetaan konsernin ulkopuolelta.

***

Jos lainsäädännön aukkoja ei paikata, on merkittävä riski, että sote-uudistuksen myötä verot karkaavat paratiiseihin. Monikansalliset yritykset voivat jatkossakin käyttää monimutkaisia rahoitusjärjestelyitä verojen minimointiin. Ne saavat silloin epäreilun kilpailuedun suhteessa pieniin ja keskisuuriin yrityksiin, ja Suomi menettää verotuloja.

Suomen on nyt joka tapauksessa uudistettava korkojen vähennysoikeutta koskevaa lainsäädäntöä. Viime kesänä tuli voimaan EU:n veronkierron vastainen direktiivi, joka asettaa löyhät minimivaatimukset jäsenmaiden veronkiertoa torjuvalle lainsäädännölle. Direktiivin myötä Suomen on vastaisuudessa rajoitettava yhtiön kaikkien korkomenojen verovähennyskelpoisuutta.

Direktiivi on kuitenkin niin kunnianhimoton kompromissi, että sillä on suuri merkitys, kuinka Suomi panee sen toimeen. Uudistus on tärkeä mahdollisuus tilkitä ammottava porsaanreikä, ja Suomen tulee käyttää tilaisuus hyväkseen. Tehokas lainsäädäntö on ainoa keino saada korkokikkailu kuriin.

Lisäksi on aika, että Suomi asettuu edistämään yritysten veronmaksun avoimuutta. Finnwatchin tieto Dasos Capitalin salaisesta sopimuksesta oli yksittäisen tietovuodon varassa. Malesialaisyhtiön veronmaksusta ei ollut saatavilla yksityiskohtaista tietoa, sillä tilinpäätökset eivät ole Malesiassa julkisia. Tarvitsemme julkisuuteen tietoa siitä, minkä verran ja millä perusteella yritykset maksavat veroa toimintamaihinsa.

***

Aggressivisesta verosuunnittelusta saat lisätietoa tuoreesta esitteestämme.

Tarkempia lainsäädäntösuosituksia yritysten aggressiivisen verosuunnittelun torjumiseksi Finnwatchin raportista.